- Capital.com, Broker innovativo con piattaforme smart e analisi potenziate dall’IA.

- STARTRADER, Scelta tra MT4/MT5, piattaforma copy trading sviluppata internamente.

- Eightcap, Prezzo competitivo con eccellente sistema educativo + video di mercato giornalieri.

- AvaTrade, Altamente regolamentato, scelta di spread fissi o fluttuanti.

- Pepperstone, Ottima esecuzione ECN su MT4/5, cTader e Piattaforma Proprietaria Pepperstone.

- FP Markets, Trading ECN, ampia scelta di CFD su azioni e accesso all’Autochartist.

- XTB, Costi competitivi + xStation intuitiva e formazione quotidiana.

- Scalable Capital, Broker BaFin: piani ETF da 1€, titoli segregati e NBP.

- Fineco Bank, Trading senza deposito minimo e molteplici piattaforme di trading intuitive.

- Trade Republic, Commissione fissa 1€, piani risparmio gratis; app semplic.

Confronto tra i Migliori Broker Consigliati da DailyForex

|  |  |  |  | |

Regolatori | ASIC, CySEC, FCA, SCB | ASIC, FSA, FSC Mauritius, FSCA, SCA | ASIC, CySEC, FCA, FSA | ASIC, Banca Centrale d'Irlanda, BVI, FFAJ, FSCA, KNF, MiFID | ASIC, BaFin, CMA (Kenya), CySEC, DFSA, FCA, SCB |

Anno di fondazione | 2016 | 2013 | 2009 | 2006 | 2010 |

Tipo(i) di Esecuzione | Market Maker | ECN/STP | ECN/STP, Market Maker | Market Maker | No Dealing Desk, NDD |

Deposito minimo | |||||

Costo Medio di Trading su EUR/USD | 0.6 pips | 1.3 pips ($13.00) | 1.0 pips | 0.9 pips | 1.1 pips |

Costo Medio di Trading su GBP/USD | 1.3 pips | 1.3 pips ($13.00) | 1.2 pips | 1.5 pips | 1.4 pips |

Costo Medio di Trading su Oro | $0.30 | $0.17 | $0.12 | $0.29 | $0.15 |

Piattaforme di trading | Altro, MetaTrader 4, Piattaforma di Proprietà, Web-based, Trading View+ | MetaTrader 4, MetaTrader 5 | Altro, MetaTrader 4, MetaTrader 5, Trading View, TradeLocker+ | Altro, MetaTrader 4, MetaTrader 5, Piattaforma di Proprietà, Web-based+ | Altro, MetaTrader 4, MetaTrader 5, cTrader, Piattaforma di Proprietà, Trading View+ |

Conto Islamico | |||||

| Visita il sito web | Visita il sito web | Visita il sito web | Visita il sito web | Inizia Visita il sito webIl 76.3% dei conti perdono denaro |

Capital.com

In sintesi Broker innovativo con piattaforme smart e analisi potenziate dall’IATra i broker che ho testato, nella mia esperienza con Capital.com ho trovato un’ottima soluzione per i trader italiani. Mi piace la combinazione tra piattaforma intuitiva (web e app) e strumenti avanzati di analisi, con esecuzione rapida e spread competitivi. Ho apprezzato la protezione del saldo negativo, la leva conforme ESMA e la qualità degli strumenti di gestione del rischio (stop, take profit, trailing). Per chi inizia, il conto demo illimitato e i contenuti formativi sono davvero utili; per chi è più esperto, la copertura di mercati è ampia (Forex, indici, azioni, materie prime, crypto) e l’accesso a migliaia di strumenti aiuta la diversificazione. Buono anche il supporto in italiano e le funzioni di insight integrate, utili a trasformare i segnali in operatività consapevole.

Vantaggi/Svantaggi

- Eccellente selezione di CFD su Forex e criptovalute

- Un ambiente di prezzi competitivo e senza commissioni

- Piattaforma di trading proprietaria pluripremiata insieme a MT4

- Sezione formativa di alta qualità basata su Investmate

- Metodi di deposito e prelievo limitati per molti clienti internazionali

STARTRADER

In sintesi Scelta tra MT4/MT5, piattaforma copy trading sviluppata internamenteSecondo la mia esperienza, STARTRADER non propone piani di accumulo “nativi” su azioni/ETF, ma resta valido per chi desidera replicare una logica PAC manuale su CFD. Creo watchlist tematiche, imposto alert periodici e utilizzo ordini condizionati per “spalmare” gli ingressi nel tempo, riducendo l’impatto del timing. L’infrastruttura a bassa latenza e il VPS aiutano la continuità operativa, mentre MT4/MT5 consentono di standardizzare size, rischio e trailing. Non è la classica soluzione per investitori passivi, ma per un approccio disciplinato—con regole chiare su frequenza, esposizione e gestione degli errori—funziona. A mio avviso, l’assenza di PAC integrato spinge a costruire un processo rigoroso di acquisti ricorrenti, con controllo del rischio tipico dei CFD. Per chi vuole un “PAC tattico” e flessibile, l’ambiente è snello e reattivo.

Vantaggi/Svantaggi

- “PAC” manuale con ordini ricorrenti

- MT4/MT5, VPS e latenza ridotta

- Setup semplice per disciplina operativa

- Buona liquidità per ingressi cadenzati

- Niente PAC nativo su azioni/ETF

Eightcap

In sintesi Prezzo competitivo con eccellente sistema educativo + video di mercato giornalieriEightcap non offre PAC vero e proprio, ma permette di organizzare un percorso “a rate” su CFD con strumenti pratici. Su TradingView, MT4 e MT5 imposto alert settimanali/mensili e regole di dimensionamento fisse; replico poi gli ingressi con ordini condizionati per rispettare la cadenza. Il vantaggio è mantenere la struttura dei costi competitiva e un flusso operativo coerente tra analisi ed esecuzione. Per chi vuole una forma di accumulo disciplinata—pur non essendo PAC su strumenti al contante—il mix di piattaforme e la semplicità di onboarding aiutano a restare costanti. Resta fondamentale la gestione del rischio tipica dei derivati. Nel complesso, considero Eightcap efficace per chi cerca un “PAC operativo” personalizzabile, supportato da buoni tool e workflow veloci.

Vantaggi/Svantaggi

- Routine PAC su TradingView/MT4/5

- Piattaforme integrate e rapide

- Costi competitivi su molti CFD

- Setup e alert semplici da gestire

- Nessun PAC nativo su titoli/ETF

AvaTrade

In sintesi Altamente regolamentato, scelta di spread fissi o fluttuantiSecondo la mia esperienza, AvaTrade non propone un PAC tradizionale, ma mette a disposizione strumenti per pianificare acquisti ricorrenti su CFD e, dove ha senso, per coprire l’esposizione con opzioni vanilla. L’ecosistema educativo (AvaAcademy) aiuta a impostare regole cadenzate—date, importi, soglie di rischio—e a mantenerle nel tempo. Posso operare da MT4/MT5 o WebTrader, e con AvaOptions modellare payoff e hedging per “lisciare” la volatilità tipica di ingressi a scaglioni. Non è un investimento passivo al contante, tuttavia, per chi desidera una disciplina d’accumulo su derivati, gli strumenti ci sono e sono ben integrati. In sintesi, considero AvaTrade adatto a un “PAC strutturato” con forte attenzione alla parte formativa e alla trasparenza operativa.

Vantaggi/Svantaggi

- Strumenti per “PAC” ricorrente su CFD

- Didattica solida (AvaAcademy)

- MT4/5, WebTrader, AvaOptions

- Coperture possibili con opzioni

- Niente PAC nativo su titoli/ETF

Pepperstone

In sintesi Ottima esecuzione ECN su MT4/5, cTader e Piattaforma Proprietaria PepperstonePepperstone non offre PAC su azioni/ETF, ma è efficace per costruire una routine di acquisti ricorrenti su CFD grazie alla qualità dell’esecuzione e all’ampiezza piattaforme. Programmo alert su TradingView, definisco size e calendario su MT4/MT5 o cTrader e applico checklist per restare coerente. La latenza bassa e gli spread Razor aiutano a contenere il “costo di roll-out” degli ingressi cadenzati. Con tool come Autochartist e automazione senza codice posso standardizzare il processo. Non è un PAC passivo, ma un flusso disciplinato e replicabile per accumulare esposizione con controllo del rischio tipico dei derivati. Per me, una soluzione matura per chi cerca efficienza operativa.

Vantaggi/Svantaggi

- Scelta top con MT4/MT5, cTrader, TradingView e Piattaforma Pepperstone

- Ottimo Pacchetto di aggiornamento MT4/MT5, Autochartist, trading API

- Eccellente supporto per il social trading

- Leva fino a 1:400 a seconda della giurisdizione, eccellente esecuzione degli scambi

- I conti demo hanno limiti di tempo di 60 giorni con MT4/5

FP Markets

In sintesi Trading ECN, ampia scelta di CFD su azioni e accesso all’AutochartistFP Markets non ha PAC su strumenti cash, ma supporta bene un metodo di accumulo periodico su CFD/FX. Con MT4/5 e cTrader uso plugin e segnali per scandire le date d’ingresso, mantenendo sizing e rischio costanti. L’esecuzione solida e i costi competitivi aiutano quando gli ordini sono frequenti e ripetitivi. Per molti trader, il valore è nella replicabilità: stesso orario, stesse regole, stessi controlli. Nel mio caso, ho trovato utile passare da demo a live senza cambiare workflow, così da evitare errori. In sintesi, FP Markets è adatto a chi vuole un “PAC operativo” su derivati, con strumenti per rendere il processo ordinato e misurabile, pur senza la comodità di un PAC nativo su azioni/ETF.

Vantaggi/Svantaggi

- Routine “PAC” su MT4/5 e cTrader

- Esecuzione stabile e costi competitivi

- Plugin e segnali per la disciplina

- Passaggio da demo a live coerente

- Nessun PAC nativo su azioni/ETF

XTB

In sintesi Costi competitivi + xStation intuitiva e formazione quotidianaA mio avviso XTB è tra i più pratici per piani di accumulo su ETF e azioni: da xStation imposto importi e frequenza, verifico costi e monitoro l’andamento con grafici chiari. La didattica e i contenuti di ricerca aiutano a mantenere la rotta—soprattutto nei momenti di volatilità—e a ribilanciare periodicamente senza uscire dalla piattaforma. Apprezzo la semplicità dell’interfaccia e la concentrazione su strumenti essenziali per un PAC sostenibile nel tempo: watchlist, alert, storici e rendicontazione ordinata. Per chi preferisce un approccio graduale e disciplinato, XTB rende facile partire e aumentare l’impegno in modo misurato. Nel complesso, è una soluzione che coniuga funzionalità PAC con una UX curata.

Vantaggi/Svantaggi

- PAC su ETF/azioni in xStation

- Piattaforma intuitiva e completa

- Didattica e ricerca integrate

- Monitoraggio e report chiari

- Meno opzioni per automazione API

Scalable Capital

In sintesi Broker BaFin: piani ETF da 1€, titoli segregati e NBPSecondo la mia esperienza, Scalable Capital è costruito attorno ai piani di accumulo: posso avviare PAC su ETF, azioni e anche ETC, scegliendo importi minimi, frequenza e giorno di esecuzione. La piattaforma unisce componente di brokerage a basso costo con offerte come portafogli tematici e strumenti di analisi basilari. Per chi inizia, la semplicità del flusso—dalla selezione ETF alla programmazione del PAC—è un vantaggio concreto; per chi è più esperto, i costi contenuti e la varietà di strumenti aiutano a ottimizzare il piano nel lungo periodo. Nel complesso, Scalable rende il PAC centrale nell’esperienza d’investimento, favorendo la costanza e la disciplina.

Vantaggi/Svantaggi

- PAC su ETF/azioni/ETC flessibili

- Costi bassi e struttura trasparente

- Portafogli tematici disponibili

- App semplice per gestione PAC

- Ricerca avanzata limitata

Fineco Bank

In sintesi Trading senza deposito minimo e molteplici piattaforme di trading intuitiveA mio avviso Fineco è ideale per PAC su ETF e, dove disponibile, su azioni italiane/estere con rendicontazione fiscale integrata. Dal conto titoli posso pianificare versamenti periodici, impostare importi ricorrenti e tenere sotto controllo dividendi e reinvestimenti. Le piattaforme proprietarie (FinecoX e PowerDesk) offrono strumenti utili per monitorare il piano, valutare i costi e verificare la coerenza con gli obiettivi. Mi piace la solidità bancaria e la chiarezza operativa: per un PAC “da lungo periodo”, la semplicità di gestione e la documentazione accurata sono fondamentali. In sintesi, Fineco combina funzionalità, affidabilità e una buona esperienza utente per chi vuole accumulare con metodo.

Vantaggi/Svantaggi

- PAC su ETF/azioni con rendicontazione

- Piattaforme proprietarie complete

- Ampio listino mercati e strumenti

- Solidità bancaria e assistenza

- Costi non tra i più bassi su tutti i mercati

Trade Republic

In sintesi Commissione fissa 1€, piani risparmio gratis; app semplicSecondo la mia esperienza, Trade Republic è tra le scelte più immediate per PAC su ETF e azioni: imposto in pochi passaggi importo, frequenza e data d’acquisto, poi monitoro dall’app con grafici essenziali. I costi bassissimi favoriscono piani a lungo termine e micro-versamenti ricorrenti. Per chi punta su reddito da dividendi, l’app consente di seguire gli incassi e pianificare reinvestimenti. Il flusso è semplice e coerente con una strategia “set & review”: poche leve, massima costanza. Per investitori che valorizzano disciplina e trasparenza dei costi, è una soluzione convincente.

Vantaggi/Svantaggi

- PAC su ETF/azioni da importi minimi

- Costi molto contenuti

- App veloce e intuitiva

- Buona gestione dividendi

- Strumenti pro limitati

Quali sono i migliori piani di accumulo in Italia?

Esistono molte strategie diverse per investire nel lungo termine, ma una delle più gettonate è sicuramente investire in un piano di accumulo.

Ad oggi la maggior parte delle banche offre decine di piani di accumulo diversi indirizzati verso lo spettro di tutti i possibili investitori, dal piccolo investitore retail a clienti ad alto patrimonio.

Nella seguente tabella abbiamo riportato i migliori piani di accumulo offerti in Italia confrontati sulla base delle metriche principali cui investitori potenziali potrebbero essere interessati. I criteri di paragone risultano essere il costo iniziale e di gestione, il deposito iniziale, gli asset di investimento, i pro e i contro. Secondo la nostra ricerca, ecco i migliori piani di accumulo in Italia.

PAC | Costo | Deposito Iniziale | Asset di investimento | Pro | Contro |

Costo di gestione variabile in base all’importo investito | Minimo personalizzabile | Azioni, obbligazioni, ETF e fondi comuni | Ampia offerta di consulenza e gestione bancaria, opzioni di incremento del capitale | Commissioni che diminuiscono solo con grandi investimenti; meno flessibile rispetto ai broker | |

Nessun costo di attivazione; gestione gratuita; tasso di deposito 2,3% sulla liquidità | Minimo flessibile (a partire da piccole somme) | ETF, azioni, e fondi diversificati | Alta personalizzazione, flessibilità di versamento, tasso di interesse su liquidità | Solo piattaforma online; non supporta tutti gli strumenti bancari tradizionali | |

XTB | Nessuna commissione fino a 100.000€, poi 0,2% con min. 10€ + 0,5% per conversione valuta | Minimo flessibile | ETF su indici globali (es. S&P 500) e settoriali | Assenza di commissioni, accesso a ETF diversificati e possibilità di rendimenti elevati sul lungo termine | Richiede comprensione di base degli investimenti; adatto a investitori con un orizzonte temporale lungo |

Trade Republic | Costo di gestione fisso basso | Deposito minimo basso (liberamente determinabile) | Principalmente ETF, con possibilità di diversificazione | Semplicità d’uso, costi trasparenti e bassi, buona scelta di ETF | Limitata gamma di opzioni rispetto a servizi più avanzati; piattaforma relativamente nuova |

Costo di gestione basato su commissioni di consulenza | Nessuna soglia minima | Portafogli diversificati: azionario, obbligazionario e materie prime | Gestione attiva, assistenza per obiettivi di lungo termine | Costi elevati rispetto ai broker; non ideale per piccoli investimenti periodici |

Quanto si guadagna con i piani di accumulo?

I piani di accumulo traggono il loro nome dal loro carattere a lungo termine necessario per accumulare capitale nel corso degli anni sfruttando l’interesse composto dei mercati finanziari. Infatti, i ritorni di un piano di accumulo possono risultare relativamente molto bassi se considerati in un breve lasso temporale, ma nel corso degli anni tendono a raggiungere somme sostanziali.

Inoltre, quando si considera il possibile guadagno di un piano di accumulo è anche necessario considerare la composizione del piano e la diversificazione dello strumento.

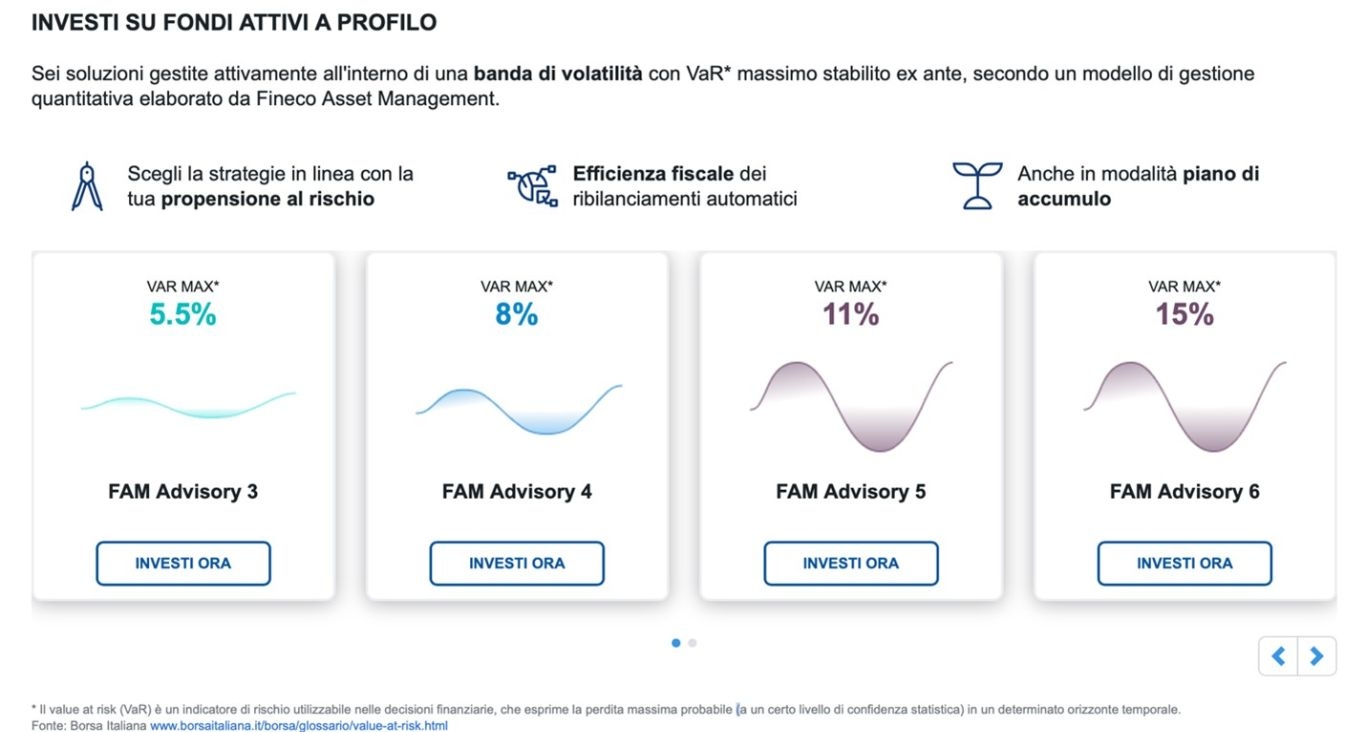

Ad esempio, Fineco offre sia fondi passivi che fondi attivi per i propri piani di accumulo e ognuna delle due categorie presenta una selezione di 8 fondi organizzati in base al rischio e alla volatilità del portafoglio. Il primo fondo attivo intitolato “FAM Advisory 3” presenta una Value at Risk (VaR) del 5.5% mentre il portafoglio più rischioso presenta un VaR del 33%.

Di conseguenza, fondi più rischiosi comportano una volatilità maggiori e ritorni possibili maggiori a fronte di possibili perdite più sostanziali.

Nonostante ciò, generalmente parlando, un piano di accumulo risulta essere un investimento molto diversificato paragonabile ad un investimento in un portafoglio di ETF. Di conseguenza, il ritorno di un PAC si aggira intorno al 7% annuale, paragonabile al ritorno medio del mercato azionario, per i fondi di medio rischio.

Come scegliere il miglior piano di accumulo oggi

Per scegliere il migliore piano di accumulo per le proprie necessità è prima di tutto importante considerare due importantissimi parametri: la durata dell’investimento e il proprio profilo di rischio.

- Considerare la durata dell’investimento è importante in quanto i piani di accumulo con una durata maggiore permettono di ridurre significativamente la probabilità di terminare l’investimento in perdita anche se si investe in strumenti più rischiosi. Infatti, la probabilità di essere in positivo nel mercato azionario dopo una singola giornata di negoziazioni è circa il 50%, mentre la probabilità di essere in positivo dopo 40 anni supera di molto il 90%. Di conseguenza, è possibile beneficiare del ritorno maggiore di un investimento più rischioso senza l’elevatissimo rischio di perdita presente nel breve termine. (Scopri anche quali sono gli investimenti sicuri 2024).

- Nonostante ciò, è anche importante comprendere a pieno il proprio profilo di rischio e la relazione tra rischio e ritorno. Infatti, investimenti caratterizzati da un basso rischio tendono ad avere un ritorno relativamente basso, il quale genera un ritorno significativamente minore se si considera l’interesse composto su decine di anni.

Una volta considerati questi due fattori sarà possibile individuare l’asset class principale che si desidera inserire nel proprio piano di accumulo. Alcune banche offriranno piani di accumulo in portafoglio già formati mentre altre richiederanno al cliente di selezionare tutti gli asset da inserire nel proprio piano ad hoc.

Inoltre, è anche importante considerare la differenza tra un investimento in un fondo passivo o attivo. Un fondo passivo di investimento è paragonabile ad un ETF, ovvero ad un investimento in un insieme di asset costante nel tempo, mentre un fondo attivo risulta essere un portafoglio di investimento con composizione variabile attivamente gestito da un gestore di portafoglio. Generalmente i fondi passivi presentano un costo minore rispetto a quelli attivi ma, teoricamente, dovrebbero avere un ritorno minore rispetto ad un portafoglio attivamente gestito.

Infine, l’ultimo criterio da considerare prima di iniziare ad investire con i migliori piani di accumulo è quello dei costi e dei requisiti minimi. La maggior parte dei piani di accumulo presenta un minimo investimento iniziale ed un contributo mensile minimo che devono essere soddisfatti per mantenere il piano di accumulo. I costi, invece, si dividono tra costi di gestione e commissioni, rappresentando il costo delle commissioni per ogni investimento mensile insieme alla commissione iniziale per la creazione del piano.

Una volta trovato un piano di accumulo che rispecchia le nostre caratteristiche di investimento e un costo contenuto sarà possibile iniziare ad investire.

Quanto possono fruttare i PAC nel tempo?

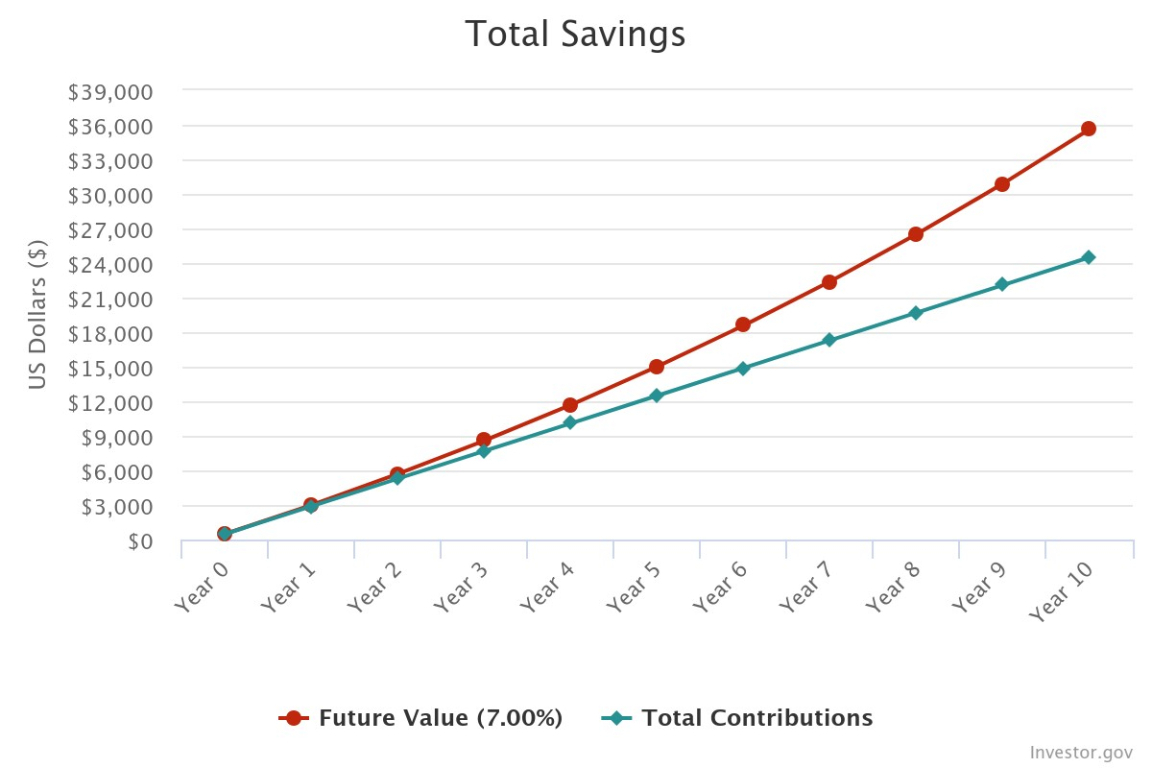

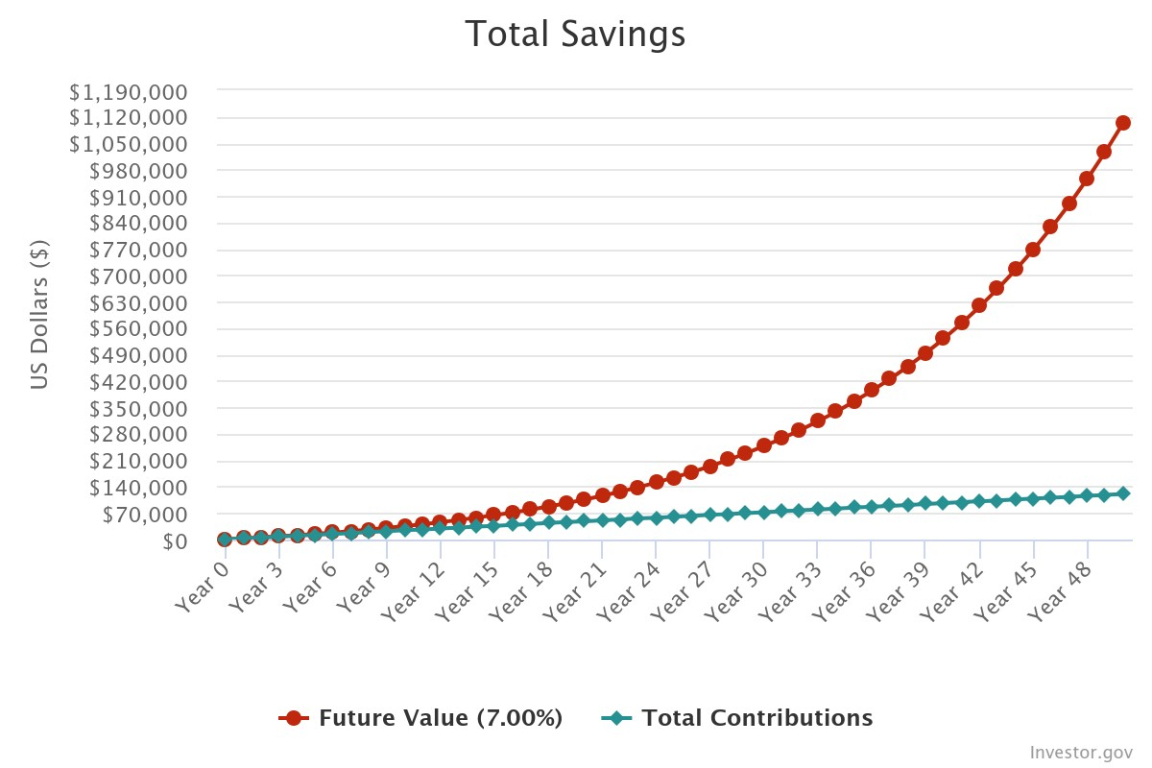

Come osservato dai grafici precedenti, il ritorno dei PAC nel tempo dipende significativamente dalla durata dell’investimento. Infatti, nel breve termine il ritorno di un piano di accumulo tende ad ottenere un andamento lineare leggermente più ripido della crescita dei propri depositi mentre nel lungo termine il valore del PAC assume un andamento esponenziale grazie all’interesse composto.

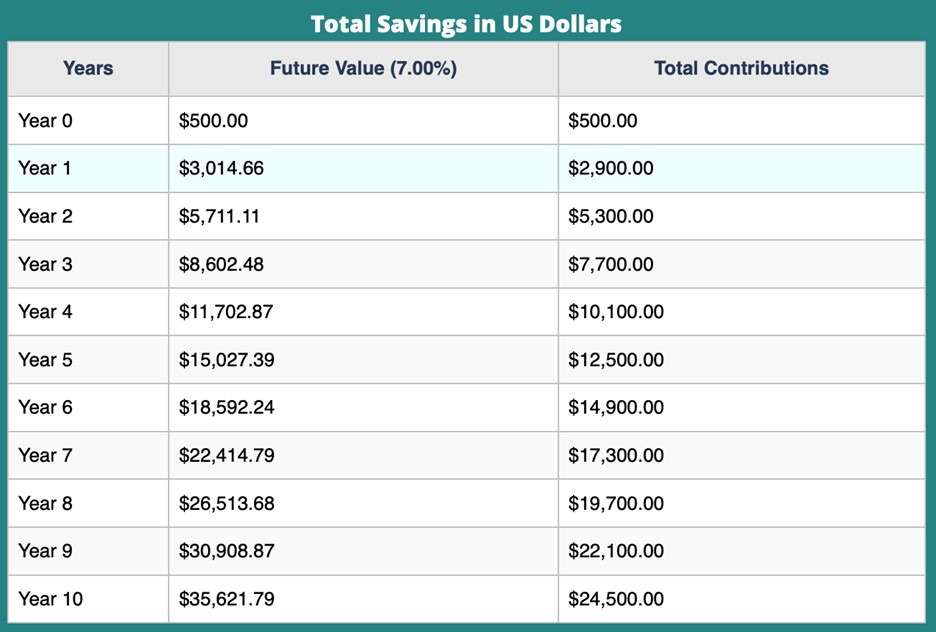

Ad esempio, ecco l’andamento dei primi 10 anni del valore di un piano di accumulo con €500 iniziali, un investimento di €200 al mese ed un rendimento annuo del 7%.

Invece, esagerando il precedente investimento ed estendendo l’orizzonte temporale a 50, il valore del PAC assumerebbe il seguente andamento esponenziale.

Nonostante ciò, è anche importante considerare l’impatto del tasso d’interesse su investimenti così tanto a lungo termine. Infatti, nell’ultimo esempio di PAC a 50 anni, il valore totale proiettato raggiunge e supera i €1.1 milioni entro la fine del piano di accumulo. Riducendo il tasso d’interesse dal 7% al 5% e lasciando tutti gli altri parametri costanti il valore del piano di accumulo dopo 50 anni si aggira intorno ai €540,000.

Nonostante ciò, è anche importante considerare l’impatto del tasso d’interesse su investimenti così tanto a lungo termine. Infatti, nell’ultimo esempio di PAC a 50 anni, il valore totale proiettato raggiunge e supera i €1.1 milioni entro la fine del piano di accumulo. Riducendo il tasso d’interesse dal 7% al 5% e lasciando tutti gli altri parametri costanti il valore del piano di accumulo dopo 50 anni si aggira intorno ai €540,000.

Chi sceglie di iniziare un piano di accumulo e perché

- I piani di accumulo sono un eccellente investimento per coloro che hanno una conoscenza minore dei mercati finanziari o che comunque non hanno il piacere di osservare i grafici in cerca del momento migliore per iniziare ad investire. Infatti, una volta impostato, il piano di accumulo continua a investire per conto del cliente in maniera periodica e sistematica assicurandosi una crescita del capitale nel corso degli anni.

- Inoltre, i piani di accumulo sono anche un eccellente strumento per coloro che hanno il desiderio di aumentare i propri risparmi. Infatti, impostando un investimento automatico periodico anche solo di €50 al mese si riuscirà a mettere da parte somme di denaro non indifferenti nel corso degli anni.

- Infine, i piani di accumulo sono anche la tipologia di investimento selezionata da coloro che desiderano investire in uno strumento non particolarmente volatile. Infatti, i piani di accumulo sono spesso investimenti molto diversificati che, nel lungo termine, tendono ad essere particolarmente sicuri.

Piano di accumulo e tassazione in Italia

Al contrario di altri investimenti a lungo termine che possiedono un’aliquota fissa più conveniente, come ad esempio nel trading obbligazioni, i piani di accumulo sono tassati al 26% sulle plusvalenze rispetto all’investimento iniziale.

Ad esempio, considerando l’esempio di un piano di accumulo con durata di 10 anni, tasso d’interesse del 7%, €500 iniziali ed un investimento di €200 al mese, la progressione del valore del PAC nel corso degli anni è rappresentata dalla seguente tabella.

Di conseguenza, il valore della plusvalenza a maturità può essere calcolato sottraendo il future value agli investimenti totali. In questo caso la plusvalenza ammonterebbe a €11,121.79. Applicando l’aliquota fissa al 26% si otterrebbe un profitto netto di circa €8,230.

Nonostante ciò, è importante ricordarsi che nella tassazione trading Italia, il pagamento delle tasse avviene solamente quanto la plusvalenza viene realizzata, ovvero quando la posizione del piano di accumulo viene chiusa. Prima della conclusione della PAC, non si pagheranno alcune imposte e il PAC mostrerà il valore lordo incluso l’investimento iniziale.

Nel caso dei piani di accumulo, come nel caso del trading azionario con regime dichiarativo, le imposte si pagano dichiarando la plusvalenza di capitale nella sezione apposita della dichiarazione dei redditi a fine anno. Però, se si opera con broker come Fineco che agiscono come broker sostituto d’imposta per i clienti italiani, le tasse vengono trattenute direttamente dal broker a chiusura della posizione assumendosi l’onere di dichiarare e pagare le tasse per i propri clienti.

Conclusioni

In conclusione, i piani di accumulo sono degli strumenti che permettono di generare ritorni eccellenti nel corso degli anni senza supportare un elevato livello di rischio. I piani di accumulo variano per strumenti, volatilità media, mercato, e molto altro in modo da poter trovare il miglior piano di accumulo per ogni investitore.

L’eccezionale performance dei piani di accumulo deriva dall’effetto dell’interesse composto su un lungo orizzonte temporale risultando un eccellente investimento per coloro che preferiscono una tipologia di investimento passivo. Per iniziare ad investire con i piani di accumulo migliori in Italia è semplicemente necessario seguire i passaggi indicati nell’articolo e compiere il primo deposito.