Il mese di agosto è in linea per una chiusura in prossimità del valore raggiunto al termine del mese di luglio nonostante la forte volatilità che ha caratterizzato il mercato azionario americano nel corso delle ultime settimane. Il mese è iniziato con il crollo dovuto alla sorpresa derivate dal mercato del lavoro che ha suonato un campanello d’allarme relativo ad una possibile recessione. Nonostante ciò, i successivi dati macroeconomici hanno mostrato una significativa stabilità che ha fornito a Powell la sicurezza di affermare che il tempo del primo taglio del policy rate della Federal Reserve sia arrivato. Infatti, durante il mese di settembre si terranno tutte le prossime riunioni delle banche centrali più importanti del mondo e quasi tutte sembrerebbero essere indirizzate verso nuovi tagli del proprio tasso d’interesse.

- L’andamento dell'indice Nasdaq 100 è in linea per concludere il mese di agosto con un cambio dello 0.0% rispetto al termine di luglio leggermente al di sotto del livello 19,500 punti.

- Dalle previsioni Forex, dopo il raggiungimento di una serie di massimali assoluti oltre i 20,000 punti, il Nasdaq 100 è stato colpito da un fortissimo crollo pilotato dalla paura riguardante la stabilità economica del paese. Questa performance a ribasso ha portato il Nasdaq 100 al ribasso di quasi il -16% fino a toccare il livello 17,800 punti in prossimità del quale il trend si è invertito dando il via ad un rally. Settimana scorsa l’indice è entrato nel canale orizzontale tra i 19,500 e i 20,000 punti entro il quale ha consolidato il rapidissimo rally prima di rompere a ribasso il livello di supporto a causa delle notizie riguardanti le earnings di Nvidia.

- Da un punto di vista di analisi fondamentale, il mese di settembre sarà estremamente importante in quanto potrebbe determinare l’andamento dell’ultimo quadrimestre del 2024. Dopo l’annuncio dell’inflazione PCE che avverrà nel pomeriggio del 30 agosto, venerdì prossimo verranno annunciati i non farm payrolls e il tasso di disoccupazione, i due dati che hanno causato il recente crollo durante la sessione di scambi del 2 agosto. Infine, l’11 settembre verrà annunciata anche l’inflazione CPI, la quale sarà l’ultimo dato cruciale prima della decisione della Federal Reserve relativa al proprio tasso d’interesse che avverrà il 18 settembre. Guarda gli ultimi eventi finanziari e resta aggiornato sul Forex Italia.

Migliori Broker Forex

Primo Taglio della Federal Reserve: Crollo o Non Crollo?

Nelle nostre recenti previsioni Nasdaq 100 settimanali avevamo discusso delle earnings e guidance di Nvidia, le quali hanno avuto un fortissimo impatto sui mercati azionari, probabilmente anche maggiori rispetto a quanto en potrà avere l’inflazione PCE americana di venerdì. Infatti, la sessione di giovedì si era aperta con un forte recupero di Nvidia dal -8% nel post market a circa il -3% nel pre market, causando una performance al rialzo nel Nasdaq 100, ma nell’ultima ora di scambi Nvidia è ritornata a oltre il -6% causando una chiusura della sessione in negativo.

Nonostante ciò, la performance della compagnia è sempre risultata essere una delle migliori sul mercato, quindi molti analisti sostengono che superato questo scoglio il mercato potrebbe riprendere al rialzo.

Di conseguenza il focus ora si posta sulla Federal Reserve americana e quello che decideranno il 18 settembre al prossimo FOMC Meeting. Attualmente l’indecisione risulta essere tra un taglio da 25 punti base ed uno da 50 punti base con una probabilità rispettiva di circa 67% e 33%.

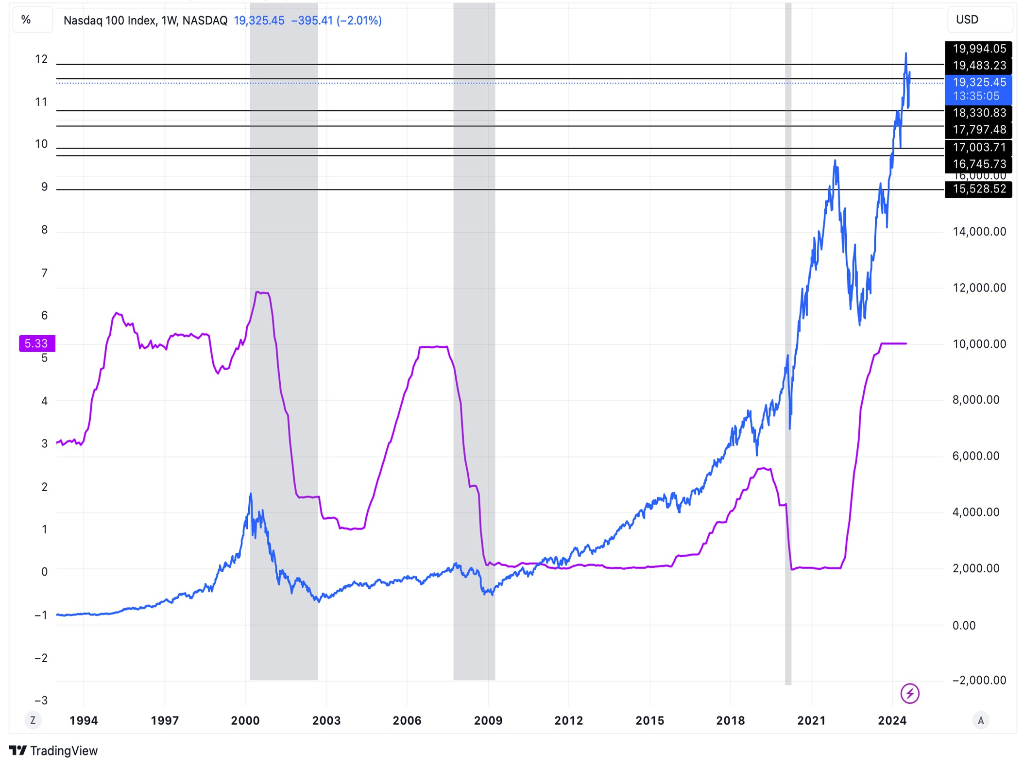

In questo grafico è riportato l’andamento dell’indice Nasdaq 100 in blu e il Federal Funds Rate, il tasso d’interesse della banca centrale americana. Analizzando la performance del mercato azionario statunitense dopo la pausa dell’aumento dei tassi d’interesse e l’inizio dei tagli, alcuni analisti hanno iniziato a tracciare alcune forti correlazioni trai i crolli di mercato, evidenziati in grigio, e la politica monetaria dei Fed.

Infatti, osservando il grafico è possibile notare come nel corso degli ultimi 25 anni, in prossimità dell’inizio di una politica monetaria più espansiva da parte della Federal Reserve, il mercato ha avuto 3 crolli significativi. Anche eliminando dall’analisi quanto accaduto nel 2020, molti investitori ed analisti sostengono che il primo taglio dei Fed potrebbe causare un significativo crollo di mercato.

Nonostante ciò, a me piace fare un esempio che a mio avviso può tranquillizzare gli investitori più impauriti: osservando una città con un alto tasso di delinquenza e molta polizia, si può concludere che l’aumento di polizia è causato da un aumento di delinquenza, oppure che l’aumento di delinquenza è causato dall’aumento di polizia?

Sostenere che un taglio da parte della Federal Reserve abbia causato i crolli del 2000 e del 2008 è come sostenere che un aumento di polizia causa un aumento di delinquenza. Durante quelle situazioni la Federal Reserve si è vista obbligata a ridurre il proprio tagli d’interesse a causa di un’economia che si trovava già in un forte stato di degrado. Il rapido taglio dei tassi d’interesse ha solamente aiutato ad attutire la caduta.

Proprio per questo ragionamento, se i prossimi dati macroeconomici dovessero dipingere una situazione macroeconomica statunitense stabile ed in linea con le aspettative, il prossimo taglio dei tassi d’interesse dovrebbe conferire al mercato la forza di accelerare al rialzo aiutando anche le compagnie più piccole a riprendere forza.

Di conseguenza, un taglio da 25 punti base comunicherebbe al mercato che la Federal Reserve si trova in controllo della situazione economica e che sta tagliando i tagli d’interesse perché può piuttosto che perché deve. Un taglio da 50 punti base, invece, comunicherebbe che la Federal Reserve si trova in ritardo e deve accelerare il passo a fronte di una situazione economica che segnala un possibile declino.

Non a caso ho incluso nel grafico precedente i tagli della Fed avventi nel ’95 i quali hanno portato il mercato ad una crescita del 400% nel corso di 5 anni.

Il Nasdaq 100 Forma un Head and Shoulders Pattern!

Nonostante l’outlook macroeconomico che sembrerebbe ancora essere significativamente indirizzato al rialzo, la struttura tecnica comunica alcuni dubbi sullo scenario più a breve termine.

Infatti, a causa dell’earnings call di Nvidia, il Nasdaq 100 ha rotto a ribasso il proprio canale di consolidamento e sembrerebbe essere indirizzato a concludere il mese di agosto in negativo nel caso in cui la sessione di venerdì si dovesse concludere in negativo.

Questa performance ha causato la formazione di un modello testa e spalle che, se i dati sull’inflazione americana di venerdì dovessero deludere le aspettative, potrebbero dare il via ad un crollo in direzione del supporto a 18,330 punti dopo la rottura della neck line a 19,500 avvenuta mercoledì scorso.

D’altro canto, se il supporto a 18,330 punti dovesse resistere alla pressione di un possibile break-out, questo livello potrebbe dare il via ad una inversione di trend e all’inizio di una corsa verso il massimale assoluto dell’indice verso la fine del prossimo mese. Visualizza l'elenco dei migliori broker per azioni in Italia per fare trading sul Nasdaq oggi.

Outlook Mensile Nasdaq 100

- Attuale livello di resistenza: 19,500 punti in corrispondenza della media mobile a 50 giorni, i precedenti minimi relativi e l’inizio del gap down e il livello 0.618 dell’indicatore Fibonacci.

- Attuale livello di supporto: prima del nostro target a ribasso le medie mobili a 100 e 150 giorni potrebbero svolgere il ruolo di supporto nel breve termine.

- Target al rialzo: 20,000 punti, un livello che esercita un forte valore psicologico per via della cifra tonda, il quale ha visto molteplici inversioni di trend. Superato il livello di resistenza a 20,000 punti il target primario al rialzo risulta essere il massimale assoluto intorno ai 20,700 punti.

- Target al ribasso: 18,330 punti identificato dal supporto orizzontale e dal livello 0.618 dell’indicatore Fibonacci.

Considerata l’attuale stabilità della situazione macroeconomica americana, ma anche la forte dipendenza sui prossimi dati che verranno annunciati durante la prima metà di settembre, lo scenario mensile più probabile risulta essere un livello relativamente alto di volatilità durante la prima settimana del mese fino all’annuncio dei dati relativi al mercato del lavoro.

Successivamente, se i dati macroeconomici dovessero essere positivi e se la Federal Reserve dovesse attare un taglio da 25 punti base, il Nasdaq 100 potrebbe spingersi verso il proprio massimale assoluto. Prima di negoziare, scegli un broker dall'elenco piattaforme trading autorizzate CONSOB valutate dai nostri analisti come le migliori e più sicure.