La "teoria delle onde di Elliott", o "principio d'onda di Elliott", è una forma di analisi tecnica che tenta di analizzare i cicli del mercato finanziario e di prevedere le tendenze del mercato. La teoria guarda agli estremi della psicologia degli investitori espressa da alti e bassi così come i prezzi e molti altri fattori. Questa teoria fu inizialmente scritta da Ralph Nelson Elliott nel 1938 nel suo libro Il Principio dell'Onda.

La "teoria delle onde di Elliott", o "principio d'onda di Elliott", è una forma di analisi tecnica che tenta di analizzare i cicli del mercato finanziario e di prevedere le tendenze del mercato. La teoria guarda agli estremi della psicologia degli investitori espressa da alti e bassi così come i prezzi e molti altri fattori. Questa teoria fu inizialmente scritta da Ralph Nelson Elliott nel 1938 nel suo libro Il Principio dell'Onda.

Il principio dell'onda di Elliott suggerisce che la psicologia collettiva degli investitori, nota come psicologia della folla, si muove tra ottimismo e pessimismo e sequenze alquanto naturali. Il flusso e il riflusso psicologico saranno evidenti nei prezzi dei mercati a lungo termine.

Il principio dell'onda di Elliott suggerisce che la psicologia collettiva degli investitori, nota come psicologia della folla, si muove tra ottimismo e pessimismo e sequenze alquanto naturali. Il flusso e il riflusso psicologico saranno evidenti nei prezzi dei mercati a lungo termine.

Elliott ha iniziato la sua carriera come ragioniere a metà degli anni 1890. Dopo incarichi esecutivi presso società private e attività di consulenza di successo, il Dipartimento di Stato degli Stati Uniti ha nominato Elliott alla carica di capo contabile per il Nicaragua (che all'epoca era sotto il controllo americano).

Durante il periodo trascorso in America Centrale, Elliott ha contratto una malattia debilitante che lo ha costretto al prepensionamento all'età di 58 anni. In quel periodo decise di dedicarsi allo studio del mercato azionario americano.

Quando Elliott iniziò a studiare i mercati, si riteneva che i mercati fossero casuali e caotici. Elliott, tuttavia, sospettava che ci fosse un ordine sottostante al modo in cui si muovevano e propose che i prezzi di mercato si svolgessero in modelli e tendenze specifici. Questa era considerata un'idea rivoluzionaria in quel momento.

Ha iniziato il suo studio esaminando 75 anni di dati storici sul mercato azionario utilizzando grafici annuali, mensili, settimanali, giornalieri, orari e semestrali. Ricordate, questo era negli anni 30, prima che qualsiasi potenza di calcolo fosse disponibile per aiutare a passare attraverso i grafici e conservare i record. Tutta quella analisi è stata fatta a mano e la sua realizzazione è stata di per sé un risultato.

Mentre la sua ricerca progrediva, iniziò a formulare regole che poteva applicare ai mercati e man mano che la sua fiducia cresceva, iniziò a condividere le sue idee pubblicamente. Il 13 marzo 1935, un mercoledì ordinario, ha inviato un telegramma dopo la chiusura del mercato affermando che il mercato azionario americano stava facendo un ultimo fondo.

Il giorno dopo, giovedì 14 marzo 1935, il Dow Jones Industrial Average raggiunse il prezzo di chiusura più basso per quell'intero anno. In effetti, il mercato ha iniziato un aumento che è durato quasi due anni e ha quasi raddoppiato il valore del Dow. Elliott, usando le regole del mercato che aveva sviluppato, aveva bloccato il fondo del mercato entro un giorno di contrattazione.

Ciò che lo rende ancora più straordinario è stato il periodo storico in cui Elliott ha fatto la predizione. Nel 1935, l'America era nel mezzo della Grande Depressione e l'idea che i mercati potessero risorgere sembrava impensabile.

Qualche mese dopo aver predetto il minimo nel marzo del 1935, Elliott scrisse "The Elliott Principle" con Charles J. Collins. Collins stesso fu il destinatario del telegramma di Elliott che Mercoledì pomeriggio prevedeva il minimo del mercato.

La teoria nasce ufficialmente con il libro, la "Teoria delle Onde di Elliott"

Dopo la morte di Elliott nel 1948, molti professionisti finanziari continuarono a fare previsioni basate sulle onde di Elliott. Nei primi anni '70, un giovane analista di Merrill Lynch, Robert Prechter, scoprì il lavoro di Elliott e lo reintrodusse al pubblico attraverso le sue newsletter e i suoi libri.

Prechter ha vinto il campionato statunitense di trading nel 1984 usando le onde di Elliott con un rendimento record del 444% in quattro mesi in un conto di trading con opzioni di denaro monitorato. Prechter ha anche previsto con successo il mercato rialzista a lungo termine degli Stati Uniti che è iniziato nel 1982 e il crollo dell'ottobre 1987. CNBC nel 1989 lo ha nominato "Guru of the Decade".

Oggi, Prechter è considerato l'analista di Elliott Wave più famoso al mondo e il suo libro, chiamato anche " Il Principio dell'Onda di Elliott " è considerato la bibbia moderna per comprendere questo argomento.

Ci sono molte critiche sulle onde di Elliott e Prechter stesso che ha fatto previsioni errate. Detto questo, la Teoria di Elliott Wave è considerata una parte importante dell'analisi tecnica e fa parte del curriculum della designazione del Chartered Market Technician (Mercato Tecnico Autorizzato).

Onde impulsive e correttive

Nella sua teoria, Elliott ha detto che i prezzi si alternerebbero tra fasi impulsive e correttive su tutti i tempi in un trend rialzista. Gli impulsi che vanno con la tendenza generale sono divisi in un insieme di cinque onde più piccole, che si alternano di nuovo tra il carattere impulsivo e correttivo, rendendo le onde uno, tre e cinque impulsive, seguendo la tendenza. Questo rende le onde due e quattro onde correttive, o correzioni minori nella tendenza generale. Alla fine, questo rende tre onde più alte e due onde più basse e rialzate, e ovviamente il contrario in una tendenza al ribasso.

Ci sono alcune regole e linee guida di base che devi seguire, seguite da un insieme molto più complesso di linee guida per un purista. Nella sua forma più semplice, l'onda di Elliott richiede quanto segue:

- l'onda 2 non si ritirerà mai più dell' l'onda 1

- l'onda 3 non può essere la più corta delle onde impulsive, che sono le onde 1, 3 e 5

- l'onda 4 non si sovrappone alla zona dei prezzi dell'onda 1

Un'aggiunta ben nota a questo è che una linea guida nota come "alternanza" osserva che nel tipico modello a cinque onde, le onde due e quattro spesso prendono le forme alternate delle altre onde correttive. Ad esempio, se la seconda ondata è una correzione netta, la quarta ondata è abbastanza spesso molto mite in termini di velocità e complessa nella struttura.

Nella sua forma più semplice, l'analisi delle onde di Elliott prevede questo tipo di schema grafico in una tendenza al rialzo:

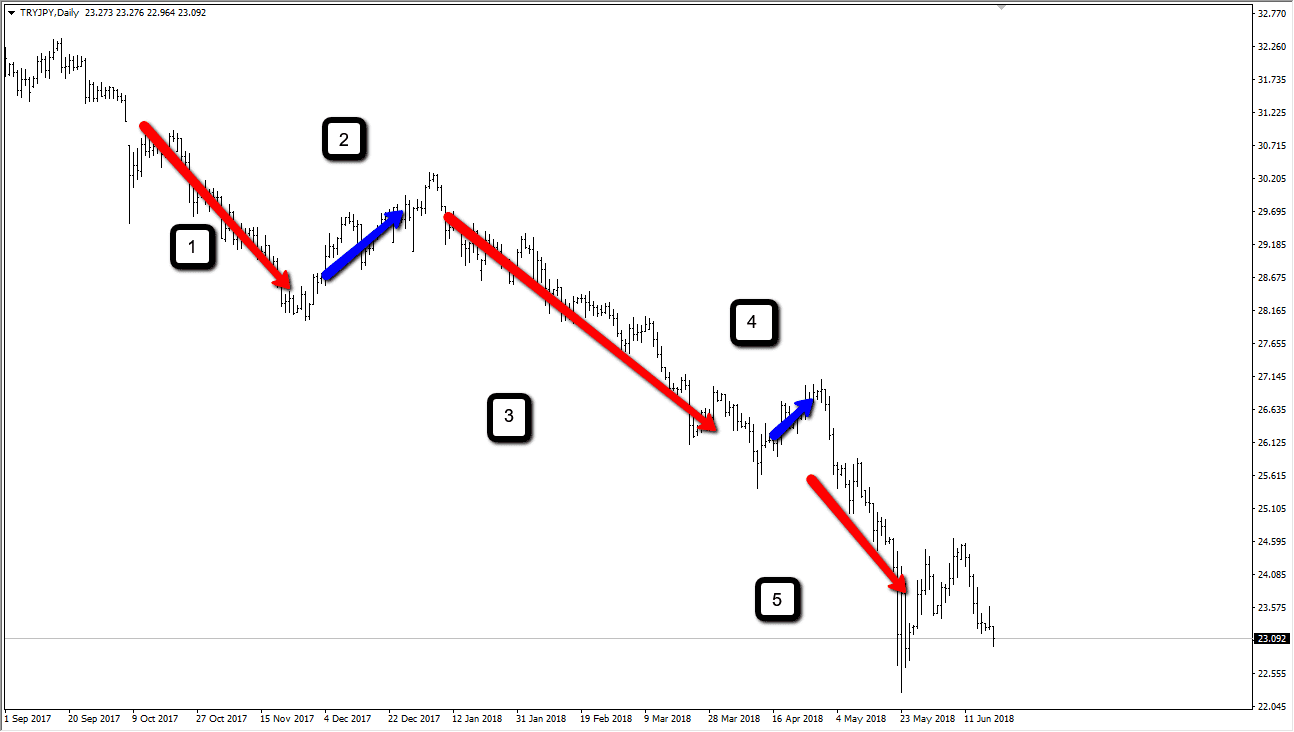

Come potete vedere, su questo grafico giornaliero della coppia di lira turca rispetto a quella giapponese, ho chiaramente segnato una tendenza al ribasso con cinque onde basate sul principio dell'onda di Elliott. La terza ondata, che è l'onda più lunga su questo grafico, è spesso l'onda più impulsiva e dove vengono raccolti la maggior parte dei profitti. Si noti che le onde correttive blu, le onde due e quattro, sono più corte delle onde impulsive al ribasso.

Sebbene sia possibile utilizzarlo su tutti i tempi, i grafici a lungo termine sono più affidabili.

Sebbene sia possibile utilizzare l'analisi delle onde di Elliott sui grafici a più breve termine, come con tutte le analisi tecniche, tende ad essere più affidabile nei grafici a più lungo termine. Questo perché ci vogliono molto più informazioni e volume di trading per spostare quei grafici a lungo termine, rendendo così una mossa un po' più credibile perché ci vuole molto più sforzo per ottenere la tendenza verso l'alto o verso il basso. Ci sono alcune persone che useranno le onde di Elliott per i grafici a breve termine, ma quelli sono trader rari, e francamente la teoria è un po' soggettiva per quei tipi di trade. Ricorda, Elliott Wave è stata inizialmente avviata per il trading di titoli, che è un po' più indulgente di qualcosa come lo scalping a breve termine o i mercati valutari se si è molto sfruttati.

Possono esserci anche otto onde o anche più

Ci possono anche essere otto onde attraverso la mossa, quindi ha senso dare un'occhiata a questa possibilità. In questi schemi più complessi, ci sono cinque onde impulsive, etichettate da uno a cinque, mentre ci sono tre onde correttive etichettate A, B e C.

Oltre a ciò, ci possono essere onde impulsive e correttive all'interno di un'onda impulsiva più grande. Ad esempio, potresti avere cinque onde all'interno di ciascuna delle tre onde più grandi che costituiscono la mossa impulsiva. Questo è davvero il cavillo dell'intero schema e si concentra maggiormente sulla teoria a breve termine. Sembrerebbe probabile che la maggior parte dei trader non voglia impantanarsi in alcune delle minuzie che questa teoria può mettere in gioco, e quindi sarebbe meglio applicare la teoria dell'onda di Elliot solo su frame temporali più lunghi.

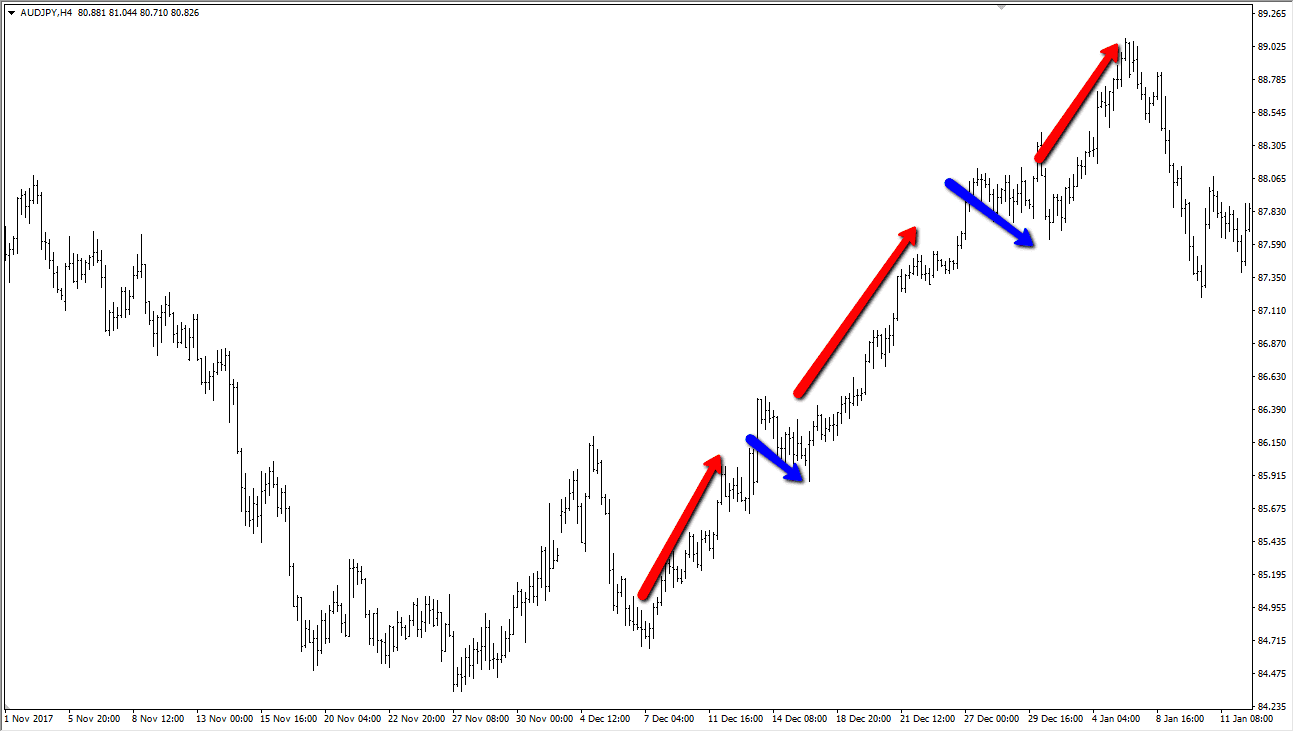

Nel grafico seguente, dividiamo una terza ondata in cinque pezzi più piccoli che costituiscono l'onda impulsiva a più lungo termine. Potete vedere che le parti impulsive della terza onda sono rosse, con le parti correttive blu. Questo è tutto nella terza ondata di una mossa molto più grande. Questo grafico dimostra esattamente quanto può essere complessa la teoria delle onde di Elliott, il che è purtroppo il motivo per cui tende a far allontanare molti trader al dettaglio.

Funziona?

La teoria ondulatoria di Elliott ha molti seguaci e detrattori. Francamente, la più grande lamentela di quest'ultimo è che è quasi impossibile sapere quando il mercato sta semplicemente correggendo o se l'ondata cadrà ulteriormente. Questa complessità spesso spinge le persone a cercare altre alternative. Sembra funzionare meglio nei grafici a lungo termine, ma la domanda è se esiste o meno una qualità predittiva. C'è un grande dibattito nel mondo dell'analisi tecnica, dal momento che è abbastanza semplice disegnare questi modelli dopo che sono stati formati, ma farlo in tempo reale è più un'arte soggettiva che un tipo di solido standard tecnico.

Per coloro che cercano di mantenere il trading semplice, le onde di Elliott non sono certamente la strada da percorrere. Per coloro che desiderano entrare nelle minuzie del movimento del mercato e della psicologia, serve come strumento interessante. È ben noto a Wall Street ed è utilizzato da molti analisti tecnici, ma certamente ha i suoi detrattori. C'è una battuta ricorrente, "se ottieni cinque trader di onde di Elliott nella stessa stanza, otterrai cinque diversi conteggi di onde di Elliott." Sfortunatamente, c'è un po 'di verità in questa battuta e quindi dovrebbe essere pensato come niente altro che un altro strumento che ti dà le probabilità di un trade che funziona, non necessariamente il "Santo Graal" della teoria del trading Forex.